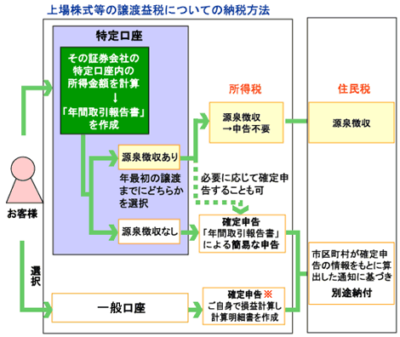

特定口座

復興特別所得税

| 項目 | 復興特別所得税 | 内訳 |

| 預貯金の利子 | 20.315% | 所得税:15.315% 住民税:5.000% |

| 株や投信の譲渡益 | 10.147% | 所得税:7.147% 住民税:3.000% |

| 株式配当金や 投信分配金 |

10.147% | 所得税:7.147% 住民税:3.000% |

| FXや先物の利益 | 20.315% | 所得税:15.315% 住民税:5.000% |

・「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法」

・源泉徴収義務者は、平成25年1月1日から令和19年12月31日までの所得について源泉所得税を徴収する際、復興特別所得税を併せて徴収される。

・国税庁公式サイト|復興特別所得税関係(源泉徴収関係)

特定口座とは

【引用:楽天証券|特定口座】

・特定口座で保有している国内株式、外国株式、投資信託、債券等を売却した時の譲渡損益は、特定口座内で損益通算される。

・上場株式の配当等や投資信託の分配金は、支払いの際に「配当所得」として、特定口座、一般口座の口座区分に関係なく、所得税等が源泉徴収される。

・「配当所得」があった場合、確定申告して、税額控除や還付を受けることができる。

・なお、「特定口座(源泉徴収あり)」を開設済みの場合、受取った上場株式の配当金等や投資信託の分配金は、特定口座内で自動的に株式等の譲渡損失と損益通算される。そのため原則、確定申告は不要になる。

・mybest 証券会社|特定口座と一般口座の違いとは?投資初心者におすすめの口座を紹介!

特定口座(源泉徴収有り、無し)、一般口座

特定口座(源泉徴収有り)

・証券会社が所得税や住民税を源泉徴収し、納付を代行してくれる口座。確定申告不要。

・損益通算、確定申告の手間が無いのが、メリット。

・口座に入金された時点で納税が済んでいるため、確定申告は必要なくなり、運用益が出ても扶養から外れる心配がないのが、メリット。

特定口座(源泉徴収無し)

・証券会社が所得税や住民税の源泉徴収を行わないので、投資家は自分で確定申告をする。口座内での譲渡益と譲渡損の通算や分配金等と譲渡損の損益の通算などを行う。

・証券会社が年間の総収入金額や利益や損失の額などを記載した年間取引報告書を発行してくれる。

・2019年4月税制改正で、特定口座の確定申告では年間取引報告書の添付が不要になった。年間取引報告書に確定申告に必要なデータが記載されているため、確定申告の手続きをスムーズに行える。

・給与所得が2,000万円以下なら、投資で得た利益が給与などを除いた雑所得と合算して年間20万円以下の場合、確定申告は不要。

・公的年金などの収入金額が400万円以下なら、投資で得た利益が公的年金等を除いた所得と合算して年間20万円以下の場合も、確定申告は不要。

・少額で資産運用をする場合は、特定口座(源泉徴収なし)を選んだほうが有利になる。運用益が20万円以下の場合は、所得税を納める必要がないため、節税のために特定口座(源泉徴収なし)を利用する方がよい。

・運用益が20万円をはるかに超える場合、扶養から外れる恐れがあり、税や健康保険の負担が増え、扶養手当が切られる心配がある。

・ただし、確定申告をしない場合、運用益が少なくても、住民税の申告が必要。確定申告と異なり、収入が少なかったとしても住民税の申告は必ず行わなければならない。

・確定申告を行う場合はそのデータを市役所や区役所が確認するので、別途住民税申告をする必要はないが、確定申告をしない場合は自分で申告をすることになる。利益が出たら忘れずに住民税の申告が必要。

一般口座

・以前は証券口座には一般口座しかなく、自分で年間取引報告書を作成していた。

・2003年から特定口座制度が導入されたため、基本的に一般口座を利用するメリットはない。

損益通算

・損益通算とは、同一年の利益と損失を相殺すること。

・複数の証券会社で口座を持っている場合、複数の口座間で損益通算することで節税ができる。

・「特定口座(源泉徴収あり)」にしていなければならない。

・譲渡損失を翌年以降の3年間にわたり繰り越すことができる。

・翌3年間は毎年確定申告をしなければならない。

・12月に、損出し確定のため、「節税売り」効果のアノマリーが起こる。

・「節税売り」とは、12月に、評価損の株を売って、年内に損を確定しておけば、実現益と相殺できる。損益通算で、節税効果が出る。下落している株が更に下落する。

・12月の節税売りが一巡すると、年末から1月まで買われる。

・株式アノマリー研究

特定口座と新NISAの比較

特定口座と新NISAの比較

・一般NISAとつみたてNISAの併用が可能に

・ 年間投資上限額が最大360万円に

・ 最大1,800万円の生涯非課税限度額

・ 非課税保有期間の無期限化で、ロールオーバーの概念が無くなる。

・ 2023年の制度が恒久化

・金融庁|NISA特設ウェブサイト

| 項目 | 特定口座 | 新NISA |

| 年間投資枠 | 制限無し | 積立投資枠:120万円 成長投資枠:240万円 |

| 非課税限度額 | 課税 | 1,800万円 |

| 非課税期限 | - | 無期限 ※成長投資枠:1,200万円 |

| 積立と一般の併用 | - | 併用可 ※成長投資枠:1,200万円 |

| 制度の終期 | 不明 | 無期限 |

| 損益通算 | 有り(注1) | 無し |

(注1)損益通算

・損益通算有りの場合、損失を翌年以降(3年間が限度)の譲渡益や上場株式等の配当金・分配金と相殺したい場合、繰越控除の確定申告をおこなった年以降連続して確定申告を行う必要がある。

新NISAの様々な戦略

新NISA非課税枠1,800万円を、最速で突破する

・年間360万円を5年間で投資して、新NISA非課税枠1,800万円を、最速で使い切る。

・非課税の恩恵を最大の受けるのが、メリット。

・株価や投資信託の未来の価格は誰も予想できないため、安い時を狙わずに直ぐに投資した方がよい、という考え。

・ドルコスト平均で、毎月30万円を12か月投資して、リスク分散する考えもある。

積立投資枠に360万円全部積立OK

・【知らないと致命傷】2024年からの新NISAでよくある勘違い5選を徹底解説します。

・1年間について、積立投資枠:120万円、成長投資枠:240万円のところ、積立投資枠に360万円全部積立OK。

・証券会社により、ある外国株式やある銘柄を取り扱えない商品がある。

・売った場合、当該の1年間を経過して、原本部分の枠が復活する。利益部分は含まず、復活しない。

・手続きが複雑だが、証券会社や銀行を途中で変更できる。

投資の関連記事

・お役立ちリンク集:株式情報サービス 株式チャート 株式配当 株式ブログ

・投資用語辞書、投資用語辞典|ROA、ROE、PBR、PER

・お役立ちリンク集:為替情報サービス 為替チャート 海外ニュース 為替ブログ

・投資:新NISA|eMAXIS Slim|S&P500、オール・カントリー

【2024年1月7日現在。参考:楽天証券、SBI証券。投資は自己責任で。】