REIT

REITとは

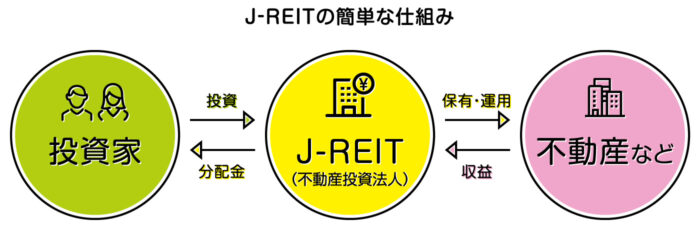

・リート、real estate investment trust、不動産投資信託。

・投資家から集めた資金を主として不動産に投資する投資信託。賃料収入や売却益を原資に投資家に分配している。

・株式と同様に金融商品取引所に上場しており、取引所の立会時間中に市場価格で売買できる。

・日本版REITは、J-REITという。

REIT平均利回り

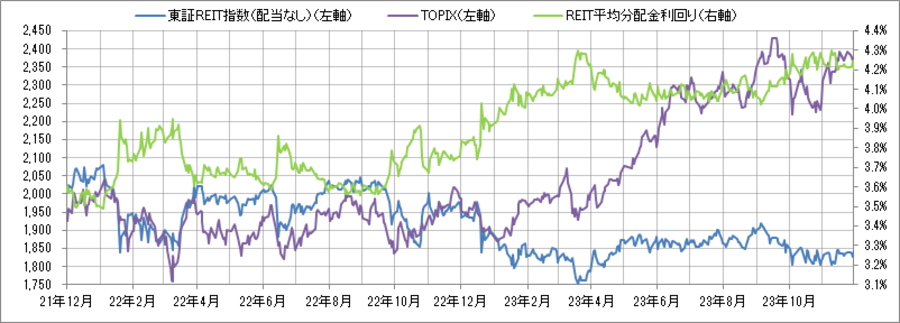

・2023年11月、REIT平均分配金利回りは、4.2%。

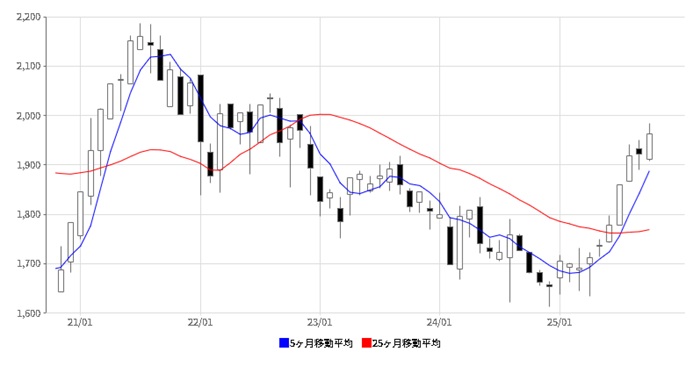

・2021年12月と比べ、2023年11月の東証REIT指数は、約2020→約1840下落。

【引用:J-REIT市況月次レポート – JAPAN-REIT.CO】

REIT種類

・種類の割合は、オフィス40.3%、物流18.2%、商業施設16.8%、住宅14.1%、ホテル8.0%、ヘルスケア1.3%。(2020年12月)

・時価総額は17兆円。米国に次ぐ規模。(2019年10月)

REITの関連用語

利回り

・REITの分配金の投資口価格に対する割合。

・REITの割安度、割高度を計る目安としても利用されている。

NAV倍率

・REITが保有する物件等の資産から負債を差し引いたもの。

・Net Asset Value、純資産価額。

・REITの投資口価格を1口当たりのNAVで割ったものを「NAV倍率」といい、REITの資産価値に対する投資口価格の割安度、割高度を計る目安として利用されている。

・株式の「株価純資産倍率」(PBR)とほぼ同様の意味を持つ。

LTV

・LTV(Loan To Value)とは、資産総額に対して有利子負債額の占める比率。

・数値が低いほど安全度が高く、数値が高いほどレバレッジを効かせて高収益・ハイリスク。

・LTV比率=有利子負債÷総資産×100

東証REIT指数

・東京証券取引所に上場しているREIT全銘柄を対象とした時価総額加重平均型の指数。

・2003年3月末の時価総額を1000として指数化したもので、東証が算出している。

AM(アセットマネジメント)

・AMは、「アセットマネジメント(Asset Management)」の略。

・投資家やオーナーに代わって不動産の資産価値を最大化するため、取得から運用、売却までを総合的に管理・運用する業務のこと。

・REIT運営会社は、物件購入、リース、修繕等の維持管理はAMに委託している。

・「スポンサー」は、AMの株主で、三井不動産、野村不動産等のデベロッパーが多い。

PM(プロパティマネジメント)

・PMは、プロパティマネジメント(Property Management)の略。

・不動産オーナーに代わって物件の資産価値を維持、向上させ、収益を最大化するための管理業務全般のこと。賃料回収、入居者対応、建物のメンテナンス手配などを行う。

REITの歴史

・2001年9月、日本ビルファンド投資法人、ジャパンリアルエステイト投資法人の上場でJ-REIT開始。

・2008年10月、ニューシティ・レジデンス投資法人がJ-REIT初の破綻。残余財産が投資家の投資額を上回り、最終的な取引価格よりも上回る払い戻しができた。

・2025年9月、58銘柄。

【引用:一般社団法人 不動産証券化協会|J-REIT時価総額・上場銘柄数の推移】

REITの銘柄

J-REIT・リサーチ・オープン(年2回決算型)

【引用:楽天証券 5年チャート 2025年11月1日現在】

・投資信託売れ筋ランキング1位(2025年11月1日)

・基準価額:21,551円(前日比△30円)

・利回り:17.47%

・流出入額:30,287百万

・決算時期:6月と12月の年2回決算、2024年12月まで分配金無し

・購入時手数料:購入申込受付日の基準価額に3.3%を上限

・信託財産留保額:換金申込受付日の基準価額に0.3%

・運用管理費用(信託報酬):純資産総額に対して年率1.1%

・運用会社:三井住友トラスト・アセットマネジメント

野村Jリートファンド

【引用:楽天証券 5年チャート 2025年11月1日現在】

・投資信託売れ筋ランキング2位(2025年11月1日)

・基準価額:22,232円(前日比△48円)

・利回り:16.93%

・流出入額:8,554百万

・決算時期:1月と7月の年2回決算、2023年7月~2025年1月まで分配金無し、2025年7月に分配金300円

・購入時手数料:購入申込受付日の基準価額に3.3%を上限

・信託財産留保額:換金申込受付日の基準価額に0.3%

・運用管理費用(信託報酬):純資産総額に対して年率1.1%

・運用会社:野村アセットマネジメント

eMAXIS Slim 国内リートインデックス

【引用:楽天証券 5年チャート 2025年11月1日現在】

・投資信託売れ筋ランキング3位(2025年11月1日)

・基準価額:11,124円(前日比△24円)

・利回り:16.78%

・流出入額:6,872百万

・決算時期:4月の年1回決算。ただし、分配対象収益が少額の場合には、分配を行わないことがあり、設定来5年間で分配実績無し。

・購入時手数料:無し

・信託財産留保額:無し

・運用管理費用(信託報酬):純資産総額に対して年率0.187%

・運用会社:三菱UFJアセットマネジメント

J-REITオープン(毎月決算型)

【引用:楽天証券 5年チャート 2025年11月1日現在】

・投資信託売れ筋ランキング48位(2025年11月1日)

・基準価額:15,841円(前日比△34円)

・利回り:16.95%

・流出入額:△390百万

・決算時期:原則、毎月23日(休業日の場合は翌営業日)に分配、2025年1月~7月分配金40円

・購入時手数料:購入申込受付日の基準価額に2.75%を上限

・信託財産留保額:換金申込受付日の基準価額に0.3%

・運用管理費用(信託報酬):純資産総額に対して年率1.1%

・運用会社:野村アセットマネジメント

インデックスファンドJリート(東証REIT指数)毎月分配型

【引用:楽天証券 5年チャート 2025年11月1日現在】

・東証指数REITと連動

・基準価額:5,664円(前日比△12円)

・利回り:不詳

・流出入額:不詳

・決算時期:原則、毎月15日(休業日の場合は翌営業日)に分配、2024年5月~2025年6月分配金55円

・購入時手数料:購入申込受付日の基準価額に2.2%を上限

・信託財産留保額:無し

・運用管理費用(信託報酬):純資産総額に対して年率0.715%

・運用会社:日興アセットマネジメント → アモーヴァ・アセットマネジメント

※2025年9月、三井住友トラストグループ(TG)傘下の日興アセットマネジメント、社名を「アモーヴァ・アセットマネジメント」に変更した。

REITゴミ箱論

ゴミ箱と言われる理由

・REITがスポンサー企業(不動産開発企業いわゆるデベロッパー等)の意向で、不利な物件取得をさせられることがあることから、「ゴミ箱」と言われる。

・有利な物件であるなら、スポンサー企業(デベロッパー等)が直接売りに出せば、利益を独占できる。

・REITの運営をスポンサー企業が押さえ、賃料回収、入居者対応、建物のメンテナンス手配などのPM(プロパティマネジメント)その他の周辺業務もグループ内でやることが多い。グループ内で固めることで、競争原理が働かず、コストが高止まりし、分配金を抑えることにつながる。

デベロッパーがREITを必要とする理由

・デベロッパーは、土地を買ってきて建物を作って売却する。開発リスクを負担し、開発利益を享受する。資産を回転させる事業になるため、REITに売ることで、資金を確保できる。

・デベロッパーが投資家向けに売れない場合、REITに売る選択肢がある。物件が売れないリスクを軽減できる。

・極論すれば、スポンサー企業への貢献のために不動産を買うREITも存在する。

・REITの運営をスポンサー企業が押さえ、賃料回収、入居者対応、建物のメンテナンス手配などのPM(プロパティマネジメント)その他の周辺業務もグループ内でやることが多い。グループ内で固めることで、グループ内の利益追求に向けられる。結果的に、分配金を抑えることにつながる。

低評価REITの末路

・REITは利益のほとんどを配当することで、税金が免除される。

・不動産によって獲得した利益はすべて配当するため、追加の物件取得には増資が必要になる。

・評価されないREITは投資口価格が低迷して増資できなくなる。事業拡大できず、魅力が薄れるため、投資口価格が低迷し、もっと増資できず事業拡大できなくなる。

REITの評価

REITのメリット

REITの安定性

・配当可能利益の90%超を分配することにより法人税が免除されるため、法人税や内部留保等を差引いてから配当を行う株式と比較して、相対的に高い利回りが期待できる。

・J-REIT(東証REIT指数の実績分配金利回り)が4.7%、10年国債利回りが1.4%、株式(TOPIX、東証株価指数)の実績配当利回りが2.7%で、J-REITが相対的に高い。(2025年6月)

・不動産賃貸料が定期的に入ってくるため、安定した分配金が期待できる。ポートフォリオの一つとして組み入れるのに都合がよい。

不動産と比較してのREITの有利性

・不動産は直ぐに換金できない一方で、取引所を通じて、株式同様の高い換金性がある。

・複数の不動産に投資することで、リスクを分散できる。

・不動産は大量の資金が必要である一方で、少ない資金で実質的な不動産投資を行える。

・総合型リートの場合、オフィスビル、商業施設、住宅、ホテルなど、収益性や安全性の異なる、さまざまな種類の不動産に投資することになり、リスク分散できる。

インフレリスクへの対応の有利性

・インフレと不動産価格や賃貸料は連動する傾向がある。資産価格上昇による売却利益や、賃貸料上昇による分配金が多くなる。

株式市況からリスク分散できる

・株式市況との連動性が最近無くなったため、株式市況の影響を受けず、リスク分散できる。

・不況になって株式が半分になっても、賃料は半分にならない。

REITのデメリット

災害に弱い

・自然災害、環境問題等により、滅失、毀損、劣化等の影響を受ける。

不動産の法制度の影響を受ける

・不動産の税制や建築規制等の法制度の変更に伴う影響を受ける。

不動産市況やマクロ経済等の影響を受ける

・不動産市況やマクロ経済等、さまざまな要因による影響を受ける。

・賃貸料下落による賃料収入の減少がある。

・賃貸借契約の解約に伴う賃料収入の減少がある。

・借入して不動産運用するため、金利が上昇すると、運用が不利になる。

REITの状況(2025年11月)

東証REIT指数

【引用:日本取引所グループ 2025年11月1日現在】

・2021年1,600円超→同年2,200円付近→2024年1,600円超→2025年11月1,962.44円(前日比△4.13円)。

・NAV倍率:2014年の1.6倍→2024年0.82倍で割安感有り。

不動産市況

・不動産価格上昇中で、不動産購入を諦めて、賃貸が増える。

・空室率改善で、都心空室率4%。

・賃料上昇中。

・2025年11月、日銀利上げ見送り。市場では利上げが織り込み済み。

REIT購入の判断(2025年11月)

手数料コストがかかる

・購入手数料が2~3%の銘柄がある。

・運用管理費用(信託報酬)が0.715%、1.1%と年間でかかる。

・2023年11月、REIT平均分配金利回りは、4.2%で、2025年11月で4.7%と言われているが、コストで削られ、2~3%の分配利益になる。

利回りは今一つの構造

・優良不動産はデベロッパーが保有し、それ未満の不動産がREITになる構造であるため、利回りは今一つ。

・好況でも賃料は大幅増額できないため、株式と比べ大幅な値上がりは期待できない。東証REIT指数:1950→2200の値上がりなら大変良い成績だと思う。

不動産リスク分散は株式でもでき、有利である

・不動産へのリスク分散を考えるなら、リスクはあるが、配当金の多い不動産関連株を長期で保有する方が有利と考える。

・株式は不動産好況の影響を直接受けるが、REITは有利な不動産を取られた上で運用し、手数料もコストで取られる。

・配当で見ると、野村不動産3.87%、三井不動産1.94%、住友不動産1.06%、東急不動産2.95%、ヒューリック3.4%。株式は、購入手数料や保管手数料はほぼゼロ。

・株式銘柄研究:ヒューリック(東証プライム 銘柄コード3003)

2025年11月に買うべきか

・東証REIT指数チャートで、2025年1月1700ポイント辺りで買うべきで、同年11月は時期を逸した感がある。何かもう過熱気味でもある。

・慌てて買うべきものではない。

REIT関連書籍

REIT(不動産投資信託)なら、ほったらかしでもやっぱり儲かる!

高配当5%投資術 新NISA+J-REITで月5万の「余裕」をつくる。

不動産の教室 富裕層の視点が身につく25問

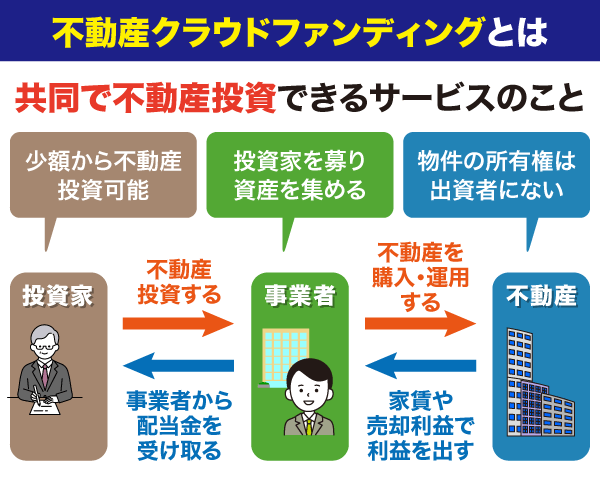

関連記事|不動産クラウドファンディング

不動産クラウドファンディング

・不動産クラウドファンディングは、「不動産特定共同事業法」の電子取引の認可を受けた事業者だけが出来る資金調達の方法。

・営業者がインターネットを通じて投資家から資金を募り、集まった資金を元手に不動産事業を行う。

不動産クラウドファンディング完全校攻略全10章

みんなで大家さん

・みんなで大家さんが不動産を購入し、入居者と賃貸契約を結ぶ。

・1口100万円程で出資者を募る。

・出資者は出資割合に応じて、賃料を配当金として受け取る。

・約7%の高利回り。

・元本保証無し。

・解約や換金ができない。

・みんなで大家さん公式サイト

みんなで大家さん破綻か?

・千葉県成田市にて、東京ドーム約10個分の敷地に、球体アリーナ、巨大ショッピングモールを備えた、新たな街「ゲートウェイ成田」を開発していた。2021年3月完成予定だった。2025年7月、分配金が突然停止。

・みんなで大家さん破綻か?ヤバすぎる現状とは?投資家が解説

投資の関連記事

・お役立ちリンク集:株式情報サービス 株式チャート 株式配当 株式ブログ

・投資用語辞書、投資用語辞典|ROA、ROE、PBR、PER

・ETF銘柄研究:日経225連動型上場投信、レバレッジ型、インバース型

・お役立ちリンク集:為替情報サービス 為替チャート 海外ニュース 為替ブログ

【2025年11月1日現在。引用:Wikipedia。投資は自己責任で。】